Últimamente escuchamos desde diferentes medios y por parte de diferentes expertos, decir que lo peor de los mercados está por llegar a causa de lo grave de la situación económica y los altos niveles de inflación.

Me gustaría, llegados a este punto, aclarar que no comparto esta opinión, primero porque en el pasado se ha demostrado que no fue así, y segundo porque si bien pareciera que tiene sentido, en el fondo no lo tiene. Los mercados financieros (las bolsas de diferentes países) vienen acumulando caídas importantes desde enero de 2022, un movimiento comenzado sin embargo en los últimos dos meses de 2021. Por otro lado, la inflación que ahora parece ser la causa de todos los problemas viene originada por la inyección de liquidez desmesurada en una acción colectiva por parte de los bancos centrales desde mediados de 2009 (los llamados QEs).

En 2020, vivimos un momento diferente y difícil de afrontar que fue una pandemia mundial, algo que paralizó al mundo y puso tanto a la economía como a los mercados en jaque. Se detuvo el mundo literalmente durante unos meses, aquí la gente no pudo gastar, las empresas no pudieron producir, y obligó a los bancos centrales a inyectar dinero sin limitaciones para que, a finales de 2020, la situación pudiera volver a la normalidad. Esto llevó que casi todo el mundo, sobre todo en el hemisferio norte, volviera a “vivir” y qué mejor forma que gastando lo que no pudo gastar durante los meses de 2020. Las empresas vieron este ímpetu desenfrenado y por supuesto quisieron recuperar lo perdido o no ganado de 2020. Combinar estos dos factores nos llevaron a niveles de inflación altísimos en las principales economías del mundo, y por supuesto avalada además por una lluvia de dólares frescos y recién salidos de la impresora de la FED.

Todo este panorama ha llevado nuevamente a la FED a tomar medidas para combatir la inflación, subiendo los tipos de interés, y de esa forma hacer que el dinero salga del mercado para entrar en bonos de renta fija (bonos que ellos mismos venderán en el llamado QT). Como era lógico los mercados comenzaron a caer ante esta noticia. Por un lado, al subir los tipos de interés no hacen interesante a la renta variable, y por otro lado, tendré mejor rentabilidad en los bonos, además habrá oferta de dichos bonos. La consecuencia inmediata de esto es que efectivamente habrá una destrucción de la demanda y la oferta por igual, ya que la única forma de combatir la inflación es quitarle poder adquisitivo a la gente, subiendo los intereses crediticios, perdiendo los puestos de trabajo porque las empresas cotizadas comienzan a valer menos en el mercado y les lleva a tomar medidas de “ahorro”, etc. Así mismo, estas empresas no podrán producir ni vender a los precios que lo hacían durante 2021, o gran parte del 2022, porque no habrá demanda que pague dichos precios. O sea, entraríamos en recesión por culpa de esta frenada de la economía casi en seco, en este sentido todo parece tener lógica.

¿Pero es esto en el fondo algo malo para los mercados?, Y aquí es donde opino diferente

Los mercados siempre van por delante, o sea caen antes que la economía, y también se reponen mucho antes que la economía. Mientras que las caídas en los mercados son rápidas, profundas y de menor tiempo, en la economía es un proceso más largo, y menos doloroso en magnitud, pero sí en el tiempo. Es muy probable que tengamos un 2023, y un 2024 lleno de problemas a nivel de economía, cierre de empresas, gente en paro, problemas para acceder al crédito, derrumbe del mercado inmobiliario, escasez de efectivo, etc. Pero al contrario y habiendo visto ya posibles niveles de suelo en los mercados, el 2023 augura ser alcista, y quizás fuertemente alcista. Una caída de la inflación ligada a lo descrito anteriormente llevará a que los tipos de interés vean un techo entorno al 5% por parte de la FED como máximo, eso hará que los mismos comiencen a bajar quizás durante el segundo trimestre de 2023, llevando nuevamente el capital de la renta fija a la renta variable. También el dólar vería una corrección importante, algo que en este preciso momento ya está empezando a ocurrir.

Conclusión para un posible escenario en 2023

Tendríamos subidas importantes en los principales pares de monedas como:

- EURUSD (target 1.12-1.15)

- GBPUSD (target 1.20-1.25)

- USDJPY bajista (target 140-137)

- SP500 en zonas superiores a los 4500 puntos

- Oro en niveles de 1900 -1950 usd

- Bitcoin en niveles de 45.000-50.000 usd

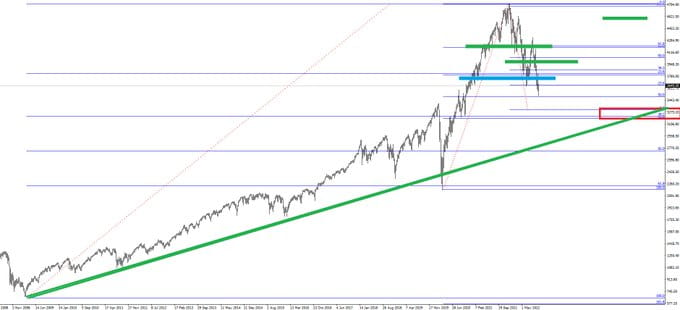

Para entender de una forma mejor lo explicado anteriormente, quizás este gráfico del Sp500 pueda ayudar a entender lo que nos depara el medio plazo y el 2023.

Zona roja mínimo muy relevante para un soporte de medio plazo en el SP500, zona azul si se supera llevaría al índice a los niveles verdes.